Chứng khoán FPT dự kiến phát hành cổ phiếu để tăng vốn điều lệ, đặt mục tiêu doanh thu đi lùi

Theo thông tin trong tài liệu FPTS công bố ngày 6/3, ĐHĐCĐ thường niên 2024 của FTS dự kiến tổ chức ngày 28/03 tại trụ sở chính Công ty - số 52 đường Lạc Long Quân, phường Bưởi, quận Tây Hồ, TP Hà Nội, theo danh sách cổ đông chốt ngày 26/02/2024.

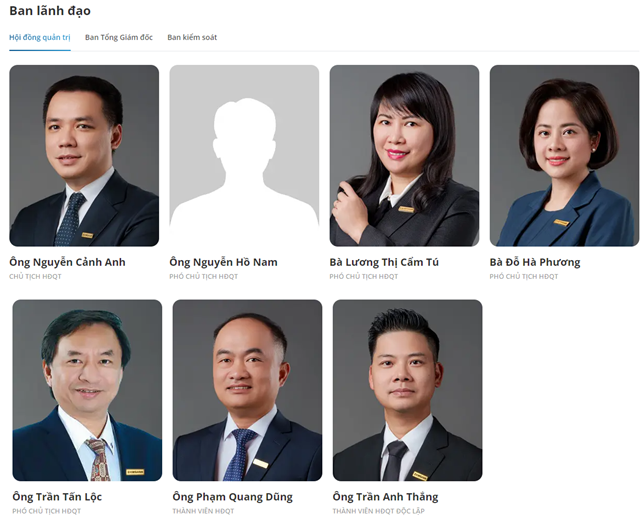

FPTS dự kiến trình cổ đông thông qua các tờ trình như BCTC kiểm toán 2023, phương án sử dụng lợi nhuận 2023; phương án thưởng cổ phiếu để tăng vốn điều lệ 2024, phương án phát hành ESOP 2024; miễn nhiệm Thành viên HĐQT nhiệm kỳ 2023-2028 đối với ông Taro Ueno và bầu bổ sung ông Kenji Nakanishi thay thế… Hiện, nội dung chi tiết các tờ trình chưa được công bố.

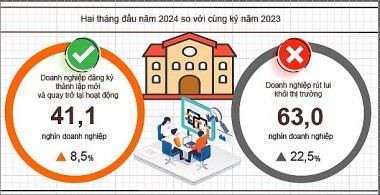

Theo FPTS nhận định về thị trường năm 2024, khả năng thanh khoản và điểm số của thị trường chứng khoán Việt Nam năm nay được hỗ trợ bởi mặt bằng lãi suất thấp và việc Chính phủ tập trung vào các chính sách kích thích tăng trưởng. Tuy vậy, lo ngại biến động mạnh tỷ giá sẽ có tác động tiêu cực tới thị trường.

Bên cạnh đó, hệ thống KRX có thể chính thức được vận hành. Tuy nhiên, không có thêm sản phẩm mới, không có nhiều cổ phiếu mới được niêm yết hoặc đăng ký giao dịch trên thị trường. Ngoài ra, FPTS nhận định rằng cạnh tranh về phí giao dịch, lãi suất cho vay margin giữa các công ty chứng khoán khốc liệt hơn trước.

|

Căn cứ kết quả kinh doanh năm 2023 và dự báo tình hình thị trường năm 2024, công ty đặt kế hoạch doanh thu hoạt động năm 2024 đạt 845 tỷ đồng, giảm 8,3% so với thực hiện năm 2023; Lợi nhuận trước thuế 420 tỷ đồng, giảm 17,7%.

Tại ĐHCĐ năm 2024, FPTS sẽ trình phương án phát hành cổ phiếu tăng vốn điều lệ cho cổ đông hiện hữu. Số lượng cổ phiếu dự kiến phát hành là 85,8 triệu cổ phiếu, tương ứng hơn 858 tỷ đồng (tính theo mệnh giá).

Tỷ lệ phát hành là 10:4 (cổ đông sở hữu 100 cổ phiếu được nhận thêm 40 cổ phiếu mới). Nguồn vốn thực hiện từ lợi nhuận sau thuế chưa phân phối tại ngày 31/12/2023 trên báo cáo tài chính năm 2023 đã được kiểm toán.

Cổ phiếu phát hành không bị hạn chế chuyển nhượng, trừ trường hợp hưởng quyền nhận cổ phiếu từ cổ phiếu phát hành theo chương trình lựa chọn cho người lao động (ESOP) năm 2022 đang trong thời gian hạn chế chuyển nhượng.

Ngoài ra, FPTS cũng dự kiến trình đại hội phương án phát hành ESOP năm 2024 cho cán bộ quản lý của công ty. Số lượng dự kiến phát hành hơn 5,5 triệu cổ phiếu, giá phát hành bằng mệnh giá 10.000 đồng/cp.

Cổ phiếu ESOP phát hành sẽ bị hạn chế chuyển nhượng trong vòng 2 năm, được giải tỏa dần theo tỷ lệ: 50% số cổ phiếu sẽ được tự do chuyển nhượng sau 1 năm từ ngày kết thúc đợt phát hành, 50% còn lại sau 2 năm kể từ ngày phát hành. Nguồn vốn thu được hơn 55 tỷ đồng sẽ được cân đối bổ sung vốn vào hoạt động cho vay giao dịch ký quỹ.

Cả hai phương án trên đều dự kiến thực hiện vào quý 2-3/2024 sau khi được UBCKNN chấp thuận. Nếu thành công, vốn điều lệ công ty sẽ tăng từ hơn 2.145 tỷ đồng lên 3.059 tỷ đồng.

Theo BCTC quý 4/2023, FTS lãi trước thuế 64 tỷ đồng, giảm 42% so với cùng kỳ năm trước. Do lãi quý 3 trước đó tăng đột biến, kéo theo lãi trước thuế cả năm lên 542 tỷ đồng, tăng 23% so với năm trước, vượt 29% kế hoạch lợi nhuận năm. Lãi ròng khoảng 455 tỷ đồng, tăng 40%.

Tại ngày 31/12/2023, dư nợ cho vay của FTS đạt 5,394 tỷ đồng, trong đó cho vay margin ở mức 4,481 tỷ đồng, tăng gần 500 tỷ đồng so với cuối quý 3 và tăng hơn 1,000 tỷ đồng so với đầu năm.