Gần 360 tỷ nợ gốc trái phiếu được thanh toán, Hoàng Anh Gia Lai chuyển mình từng ngày

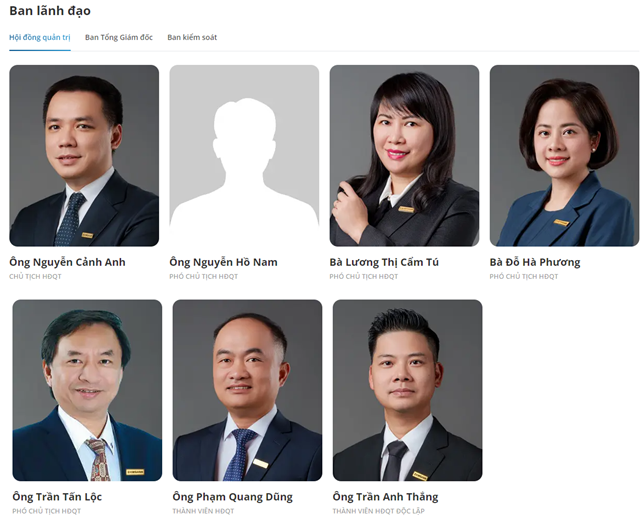

Được biết, lô trái phiếu HAGLBOND16.26 phát hành ngày 30/6/2016, đáo hạn ngày 30/12/2026 (thời hạn 10 năm). Tài sản đảm bảo của lô trái phiếu này bao gồm gần 30.000 ha quyền thuê đất tại Lào, Campuchia và gần 45 triệu cổ phiếu HAG thuộc sở hữu của ông Đoàn Nguyên Đức - Chủ tịch HĐQT (bầu Đức. Trái chủ của lô trái phiếu này là Ngân hàng BIDV.

|

| Gần 360 tỷ nợ gốc trái phiếu được thanh toán, Hoàng Anh Gia Lai chuyển mình từng ngày. Ảnh internet |

Trước đó, ngày 28/11/2023, HAGL đã thực hiện thanh toán 200 tỷ đồng tiền gốc lô trái phiếu nói trên nhờ vào số tiền đến từ việc thu nợ của CTCP Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HAGL Agrico - HoSE: HNG).

Đến ngày 15/1, HAGL đã tiếp tục thực hiện thanh toán 84,5 tỷ đồng tiền gốc lô trái phiếu kể trên bằng cách thanh lý tài sản và bán cổ phiếu HNG.

Theo báo cáo tài chính hợp nhất quý IV/2023, tại ngày 31/12/2023, dư nợ của lô trái phiếu HAGLBOND16.26 còn 4.671 tỷ đồng. Trừ đi khoản tiền gốc thanh toán ngày 15/1 và 2/2, ước tính dư nợ gốc của lô trái phiếu còn khoảng 4.229 tỷ tính tới ngày 2/2.

HAGL cho biết số tiền lãi chậm thanh toán lũy kế tới 30/12/2023 là 3.023 tỷ và số tiền gốc chậm thanh toán lũy kế tới thời điểm này là 1.458 tỷ đồng.

Đến ngày 31/12/2023, HAGL đang phát sinh 4.948,1 tỷ đồng nợ vay, 100% là nợ trái phiếu tại 2 tổ chức phát hành là Ngân hàng BIDV, Chứng khoán BIDV (BSC) và Chứng khoán ACB (ACBS), giảm 592,2 tỷ đồng so với thời điểm đầu năm - Trong đó, trái phiếu dài hạn là 2.899,1 tỷ đồng và trái phiếu ngắn hạn đến hạn trả trong năm 2024 là 2.048,9 tỷ đồng.

Doanh nghiệp cho biết lý do chậm thanh toán là chưa thu được nguồn tiền thanh toán từ khoản nợ của CTCP Nông nghiệp Quốc tế Hoàng Anh Gia Lai (Mã: HNG) (hiện đã thỏa thuận lộ trình trả nợ ba bên) và chưa thanh lý được một số tài sản không sinh lợi của công ty.

Liên quan đến kế hoạch trả nợ trái phiếu, trong phương án sử dụng nguồn vốn 1.300 tỷ dự kiến thu được từ phương án chào bán 130 triệu cổ phiếu giá 10.000 đồng/cp, HAGL cho biết sẽ dành 346,7 tỷ đồng để mua lại trước hạn toàn bộ nợ gốc và lãi trái phiếu HAG2012.300 do công ty phát hành ngày 18/6/2012 tại Chứng khoán ACB.

Vào cuối nămn2023, HAGL cũng đã thỏa thuận xong với Eximbank về việc thanh toán đủ số tiền gốc và lãi 750 tỷ đồng cho ngân hàng, đổi lại Eximbank miễn giảm gần 1.425 tỷ đồng lãi vay cho doanh nghiệp.

Xóa lãi vay theo đó trở thành “vũ khí” chủ lực trong quý vừa qua và điều này sẽ tiếp tục được HAGL áp dụng trong thời gian tới. Bầu Đức tính toán các khoản chi phí lãi vay cộng dồn là hơn 4.000 tỷ đồng (đã gồm khoản vay của Eximbank) và tự tin đàm phán tiếp với các ngân hàng khác để xử lý sạch nợ vay.

Theo báo cáo tài chính hơp nhất quý 4/2023, kết quả kinh doanh của Công ty đã có nhiều chuyển biến tích cực và phần nào khắc phục được nguyên nhân chứng khoán bị đưa vào diện cảnh báo. Cụ thể: lợi nhuận sau thuế của công ty mẹ năm 2023 đạt 1.709 tỷ đồng; Tổng lợi nhuận sau thuế TNDN năm 2023 đạt 1.817 tỷ đồng.

Về tình hình đầu tư các dư án: Công ty vẫn đang tập trung phát triển các sản phẩm chủ lực là chuối, sầu riêng, heo.

Về công tác tái cơ cầu tài chính: Trong năm 2023, Công ty đã thanh lý một số tài sản không sinh lợi và các khoản đầu tư tài chính để trả bớt một phần nợ trái phiếu BIDV, nhờ đó chi phí lãi vay giảm mạnh và phần nào mang lại dòng tiền, duy trì ổn định hoạt động sản xuất kinh doanh của Công ty trong bối cảnh thị trường còn nhiều khó khăn.

HAG cho biết với những tín hiệu khả quan và các dự án tiềm năng nêu trên, công ty tin tưởng hoạt động kinh doanh sắp tới sẽ đạt được nhiều kết quả tích cực, tùng bước giảm và xóa lỗ lũy kế, khắc phục được nguyên nhân dẫn tới tình trạng chứng khoán bị đưa vào diện cảnh báo.