Phó Tổng giám đốc SeABank muốn bán hơn 1 triệu cổ phiếu SSB

Ngân hàng TMCP Đông Nam Á (SeABank, mã chứng khoán SSB) vừa công bố thông tin liên quan tới giao dịch cổ phiếu của lãnh đạo ngân hàng.

SeABank đặt mục tiêu tăng lợi nhuận 7%, phát hành ESOP, chào bán riêng lẻ 20% cổ phần và dự kiến mua lại ASEAN Securities trong năm 2025.

Ngân hàng TMCP Đông Nam Á (SeABank - mã chứng khoán SSB) vừa công bố tài liệu họp Đại hội đồng cổ đông thường niên năm 2025. Cuộc họp dự kiến tổ chức vào ngày 25 tháng 04 năm 2025 tại Hải Phòng.

Năm 2025, SeABank dự kiến tổng tài sản tăng 10% so với năm 2024. Nguồn huy động vốn dự kiến tăng trưởng 16%, gồm nguồn tiền gửi khách hàng, phát hành giấy tờ có giá, nguồn tổ chức/định chế tài chính. Tăng trưởng cấp tín dụng dự kiến đạt 15% và có điều chỉnh dựa trên room tín dụng của NHNN trong từng thời kỳ.

SeABank đặt mục tiêu lợi nhuận trước thuế năm 2025 đạt 6.458 tỷ đồng, lãi sau thuế đạt 5.158 tỷ đồng, tăng 7% so với năm 2024. Tỷ lệ sinh lời trên vốn chủ sở hữu ROE kế hoạch đạt 13,8%.

Lợi nhuận còn lại sau khi nộp thuế và trích lập các quỹ năm 2024 của SeABank là 3.625 tỷ đồng. Lợi nhuận chưa phân phối lũy kế còn lại sau khi trích lập các quỹ là 3.743 tỷ đồng. Phần lợi nhuận chưa phân phối lũy kế còn lại sau khi trích lập các quỹ năm 2024 sẽ được giữ lại, không chia cổ tức trong năm 2025 nhằm tăng cường năng lực tài chính, bổ sung nguồn vốn kinh doanh cho Ngân hàng trong thời gian tới.

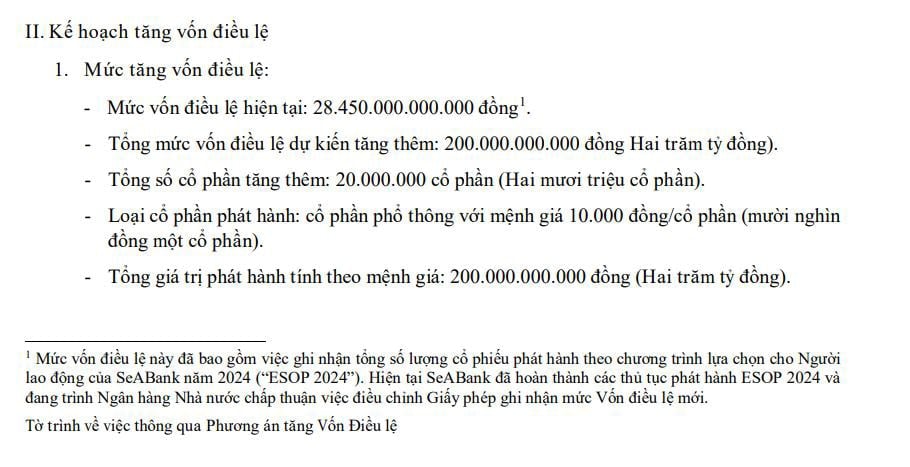

Năm 2025, SeABank tiếp tục có kế hoạch tăng vốn điều lệ từ 28.450 tỷ đồng lên 28.650 tỷ đồng theo Phương án phát hành cổ phiếu theo Chương trình lựa chọn cho người lao động của SeABank năm 2025.

Cụ thể, ngân hàng dự kiến phát hành 20 triệu cổ phần ESOP. Đối tượng được mua là thành viên HĐQT, thành viên BKS, Cán bộ quản lý, Cán bộ nhân viên SeABank và các công ty con của SeABank theo danh sách và tiêu chí do HĐQT quyết định. Giá bán không thấp hơn mệnh giá 10.000 đồng/cp.

Cổ phiếu được chào bán cho người lao động theo phương án phát hành ESOP năm 2025 bị hạn chế chuyển nhượng tối thiểu 01 năm kể từ thời điểm kết thúc đợt phát hành. HĐQT quyết định các điều kiện, thời gian hạn chế chuyển nhượng phù hợp với chính sách nhân sự trong từng thời kỳ.

Bên cạnh đó, SeABank cũng có kế hoạch chào bán cổ phiếu riêng lẻ để tăng vốn điều lệ, tỷ lệ phát hành tối đa 20% tổng số lượng cổ phiếu đang lưu hành tại thời điểm chào bán cho đối tác chiến lược và/hoặc nhà đầu tư chứng khoán chuyên nghiệp thông qua việc chào bán cổ phiếu riêng lẻ và/hoặc phát hành cổ phiếu riêng lẻ để hoán đổi nợ.

Một nội dung quan trọng khác là kế hoạch mua cổ phần công ty chứng khoán. Lãnh đạo SeABank cho rằng, bên cạnh hoạt động kinh doanh ngân hàng là cốt lõi đóng vai trò trung tâm, việc SeABank mua cổ phần của doanh nghiệp hoạt động trong lĩnh vực chứng khoán sẽ tạo cơ hội cho ngân hàng mở rộng hoạt động, đa dạng hóa các nhóm sản phẩm dịch vụ, bán chéo sản phẩm và đa dạng hóa hệ thống kênh phân phối cho các nhóm đối tượng khách hàng, đặc biệt là khách hàng cá nhân, đa dạng hóa hoạt động đầu tư, từ đó đa dạng hóa doanh thu và tối ưu hóa vốn góp của cổ đông.

SeABank dự kiến mua cổ phần của Công ty Cổ phần Chứng khoán ASEAN ("Asean Securities") để Công ty này trở thành Công ty con của SeABank.

Công ty cổ phần chứng khoán ASEAN được cấp Giấy phép thành lập và hoạt động ngày 22/12/2006. Trải qua gần 20 năm hình thành và phát triển, Công ty ASEAN được thực hiện các hoạt động kinh doanh như: Dịch vụ môi giới; Dịch vụ phân tích, tư vấn đầu tư; Dịch vụ tư vấn tài chính Doanh nghiệp.... Việc SeABank trở thành Công ty mẹ của Công ty chứng khoán Asean sẽ giúp cho cả hai bên phát huy được các lợi thế sẵn có về công nghệ, khách hàng và các nguồn lực khác cũng như cộng hưởng thương hiệu, nâng cao uy tín, hiệu quả kinh doanh của cả hai bên, phù hợp với định hướng phát triển, mở rộng hoạt động kinh doanh của SeABank.

Hiện Công ty chứng khoán ASEAN có vốn điều lệ 1.500 tỷ đồng. SeABank dự kiến sẽ mua cổ phần để sở hữu tối đa 100% vốn điều lệ công ty chứng khoán này. Thời gian thực hiện trong năm 2025 và/hoặc phù hợp với chấp thuận của Cơ quan Nhà nước có thẩm quyền, quy định của pháp luật và tình hình thực tế.

Trên thực tế, nội dung này cũng đã được Đại hội đồng cổ đông thường niên năm 2024 của SeABank thông qua. Tuy nhiên khi đó, vốn điều lệ của công ty chứng khoán ASEAN mới ở mức 1.000 tỷ đồng.

Ngân hàng TMCP Đông Nam Á (SeABank, mã chứng khoán SSB) vừa công bố thông tin liên quan tới giao dịch cổ phiếu của lãnh đạo ngân hàng.

Bộ Tài chính đang dự thảo Nghị định quy định việc kê khai, tính thuế và khấu trừ thuế, sử dụng hóa đơn điện tử của hộ kinh doanh, cá nhân kinh doanh.

Mới đây, CTCP Đầu tư Thế Giới Di Động (mã chứng khoán MWG, sàn HoSE) đã công bố thông tin về việc phê duyệt chủ trương để CTCP Đầu tư Điện Máy Xanh thực hiện chào bán cổ phần lần đầu ra công chúng đồng thời đăng ký niêm yết trên sàn chứng khoán (kế hoạch IPO và niêm yết).

Mới đây, Công ty cổ phần Thép Vicasa - VNSteel (mã chứng khoán VCA) công bố thông tin về việc nhận được đơn từ nhiệm của các Thành viên HĐQT và Ban kiểm soát nhiệm kỳ 2023 - 2028.

CTCP Tư vấn Thương mại Dịch vụ Địa ốc Hoàng Quân (mã HQC, sàn HoSE) vừa thông qua việc triển khai phát hành cổ phiếu riêng lẻ để hoán đổi nợ.

UBCKNN xử phạt Chứng khoán EVS do vi phạm quy định về nhân sự hành nghề, hạn chế đầu tư, báo cáo tài chính, công bố thông tin và cung cấp dịch vụ chưa được chấp thuận.

CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland, mã NVL) công bố nghị quyết HĐQT ngày 12/12/2025 thông qua phương án thực hiện khoản vay có quyền chuyển đổi thành cổ phần.

Theo phương án phát hành được công bố, Công ty Cổ phần Phát triển Nông nghiệp Hòa Phát (HPA) chào bán ra công chúng 30 triệu cổ phiếu với mức giá cố định 41.900 đồng/cổ phiếu. Tổng giá trị huy động dự kiến đạt 1.257 tỷ đồng, được sử dụng để tái cơ cấu nguồn vốn và nâng cao năng lực tài chính.

Theo đó, ông Vượng đăng ký chuyển quyền sở hữu gần 76 triệu cổ phiếu VIC cho Công ty CP Đầu tư và Phát triển Đường sắt cao tốc (VinSpeed), tương đương 1,958% vốn điều lệ Vingroup.

Một điểm cải cách lớn của Luật Đầu tư (sửa đổi) là rà soát, cắt giảm mạnh danh mục ngành nghề kinh doanh có điều kiện. Chính phủ đã cắt giảm 38 ngành nghề và điều chỉnh phạm vi 20 ngành nghề, phù hợp tinh thần Nghị quyết 68 và 198 về cải thiện môi trường kinh doanh.

Ngày 10/12/2025, Ngân hàng TMCP Lộc Phát Việt Nam (LPBank) công bố quyết định bổ nhiệm bà Nguyễn Thị Kiều Anh giữ chức Phó Tổng Giám đốc phụ trách Văn phòng Quản trị (VPQT).

CTCP Phát triển Bất động sản Phát Đạt (HoSE: mã chứng khoán PDR) vừa thông qua chủ trương hợp tác với các đối tác để thành lập 2 công ty liên kết hoạt động trong lĩnh vực bất động sản.

Diễn biến tích cực của cổ phiếu VIC đã kéo tài sản của Chủ tịch Vingroup Phạm Nhật Vượng tăng vọt, hiện lên tới 28,2 tỷ USD, theo dữ liệu của Forbes (tính sau chốt phiên 9/12).

Mới đây, Ủy ban Chứng khoán Nhà nước quyết định hủy tư cách công ty đại chúng với Công ty CP Bibica (BBC) - một thương hiệu bánh kẹo quen thuộc trên thị trường Việt Nam.

Một lãnh đạo cấp cao của Vinaconex, chính thức được bổ nhiệm vào vị trí tổng giám đốc Viwaseen sau khi Vinaconex dự kiến mua vào là 56.949.500 đơn vị, tương ứng tỷ lệ sở hữu 98,16% vốn điều lệ của Viwaseen.

Với mức giá VNM kết phiên giao dịch 5/12 là 63.400 đồng/cp, ước tính thương vụ có thể mang về khoảng 92 tỷ đồng cho SIC.

Tại đại hội, HĐQT Bamboo Capital sẽ trình cổ đông các nội dung quan trọng như thay đổi trụ sở công ty, định hướng tái cấu trúc công ty, chủ trương thực hiện báo cáo tài chính kiểm toán năm 2024, miễn nhiệm và bầu bổ sung thành viên HĐQT...

Theo số liệu của Cục Thống kê, tính chung 11 tháng năm 2025, bình quân mỗi tháng có 18.700 doanh nghiệp rút khỏi thị trường.

Ông Đặng Thành Duy, Tổng giám đốc Vinasun và là con trai cựu Chủ tịch HĐQT Đặng Phước Thành, muốn mua 1,5 triệu cổ phiếu VNS với mục đích đầu tư.

Tập đoàn Thaco và Hyundai Rotem (Hàn Quốc) vừa ký kết thỏa thuận hợp tác chiến lược về nội địa hóa sản xuất đầu máy - toa xe (rolling stock) cho tàu điện đô thị và tàu cao tốc tại Việt Nam.

Sau khi được sự chấp thuận từ Ngân hàng Nhà nước, Hội đồng Quản trị Ngân hàng TMCP Kiên Long (KienlongBank; UpCOM: KLB) đã công bố quyết định bổ nhiệm ông Trần Hồng Minh chính thức đảm nhiệm vị trí Tổng Giám đốc từ ngày 01/12/2025.

ACV là viết tắt của Airports Corporation of Vietnam tên giao dịch quốc tế của Tổng công ty Cảng hàng không Việt Nam - CTCP trên cơ sở hợp nhất 3 tổng công ty. ACV được giao quản lý, điều phối hoạt động và đầu tư khai thác toàn bộ hệ thống 22 cảng hàng không trên toàn lãnh thổ Việt Nam bao gồm 9 sân bay quốc tế và 13 sân bay nội địa.

Công ty CP Vietcap đứng vị trí 196 trong danh sách 500 doanh nghiệp tư nhân lớn nhất Việt Nam. Chứng khoán Vietcap là gì? Công ty CP Vietcap uy tín không? Có nên mở tài khoản tại chứng khoán Bản Việt không?

Công ty TNHH Thương mại và Công nghiệp Mỹ Việt đứng ở vị trí số 195 trong danh sách 500 doanh nghiệp tư nhân lớn nhất Việt Nam. Công ty TNHH Thương mại và Công nghiệp Mỹ Việt kinh doanh gì? Tấm lợp Olympic có tốt không?

ACV là viết tắt của Airports Corporation of Vietnam tên giao dịch quốc tế của Tổng công ty Cảng hàng không Việt Nam - CTCP trên cơ sở hợp nhất 3 tổng công ty. ACV được giao quản lý, điều phối hoạt động và đầu tư khai thác toàn bộ hệ thống 22 cảng hàng không trên toàn lãnh thổ Việt Nam bao gồm 9 sân bay quốc tế và 13 sân bay nội địa.

Công ty CP Vietcap đứng vị trí 196 trong danh sách 500 doanh nghiệp tư nhân lớn nhất Việt Nam. Chứng khoán Vietcap là gì? Công ty CP Vietcap uy tín không? Có nên mở tài khoản tại chứng khoán Bản Việt không?

Công ty TNHH Thương mại và Công nghiệp Mỹ Việt đứng ở vị trí số 195 trong danh sách 500 doanh nghiệp tư nhân lớn nhất Việt Nam. Công ty TNHH Thương mại và Công nghiệp Mỹ Việt kinh doanh gì? Tấm lợp Olympic có tốt không?