Vốn lưu động thuần

Net Working Capital - NWC

Hình minh họa

Vốn lưu động thuần (Net Working Capital)

Định nghĩa

Vốn lưu động thuần trong tiếng Anh là Net Working Capital, viết tắt là NWC. Vốn lưu động thuần hay vốn lưu động thường xuyên là chênh lệch giữa tài sản ngắn hạn và nợ ngắn hạn.

Ý nghĩa

- Vốn lưu động thuần là thước đo tính thanh khoản, hiệu quả hoạt động và sức khỏe tài chính ngắn hạn của công ty. Một công ty có lượng vốn lưu động thuần đáng kể sẽ có cơ hội tiềm năng để đầu tư và phát triển.

Ngược lại, trong trường hợp tài sản hiện tại của công ty không vượt quá các khoản nợ hiện tại, thì công ty đó có thể gặp khó khăn do không đảm bảo khả năng thanh toán, thậm chí phá sản.

- Ý nghĩa kinh tế của chỉ tiêu vốn lưu động thuần là để đánh giá cách thức tài trợ vốn lưu động của doanh nghiệp.

- Để đánh giá mức độ an toàn hay rủi ro tài chính trong hoạt động của doanh nghiệp. Người ta thường kết hợp chỉ tiêu này với nhóm chỉ tiêu phản ánh khả năng thanh toán.

Cách xác định vốn lưu động thuần NWC

NWC = Nguồn vốn dài hạn - Tài sản dài hạn

Hoặc

NWC = Tài sản ngắn hạn - Nợ ngắn hạn

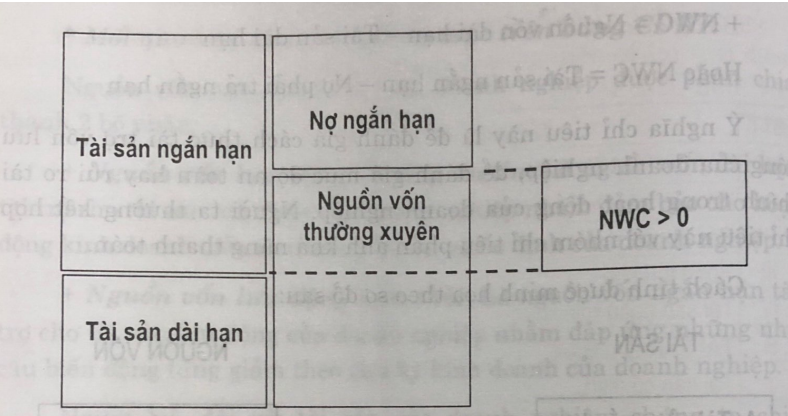

Cách tính toán vốn lưu động thuần (NWC) có thể đánh giá tình hình tài trợ vốn lưu động của doanh nghiệp. Có ba trường hợp có thể xảy ra:

- Trường hợp 1: Khi tài sản ngắn hạn lớn hơn nợ phải trả ngắn hạn. Nghĩa là nguồn vốn lưu động thường xuyên có giá trị dương.

Khi đó, sẽ có một sự ổn định trong hoạt động kinh doanh của doanh nghiệp vì có một bộ phận nguồn vốn lưu động thường xuyên tài trợ cho tài sản lưu động để sử dụng cho hoạt động kinh doanh.

Nguồn: Giáo trình Tài chính doanh nghiệp, NXB Tài chính

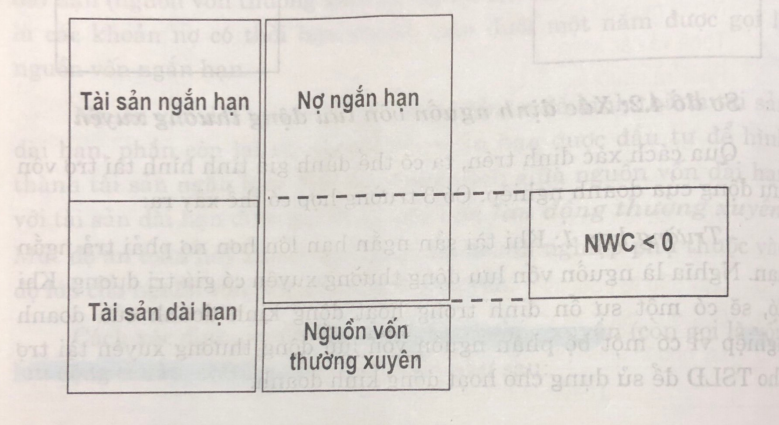

- Trường hợp 2: Nếu tài sản lưu động nhỏ hơn nợ phải trả ngắn hạn thì nguồn vốn lưu động thường xuyên sẽ có giá trị âm.

Đây là dấu hiệu đáng lo ngại cho doanh nghiệp khi hoạt động trong lĩnh vực công nghiệp hay xây dựng.

Trong trường hợp đặc biệt khi nguồn vốn lưu động thường xuyên < 0 (nghĩa là doanh nghiệp hình thành tài sản dài hạn bằng nguồn vốn ngắn hạn) là dấu hiệu của việc sử dụng vốn sai, cán cân thanh toán chắc chắn đã mất thăng bằng, hệ số khả năng thanh toán nợ < 1.

Tuy nhiên, đối với ngành thương mại thì cách tài trợ này vẫn có thể xảy ra vì ngành này có tốc độ quay vòng vốn nhanh.

Nguồn: Giáo trình Tài chính doanh nghiệp, NXB Tài chính

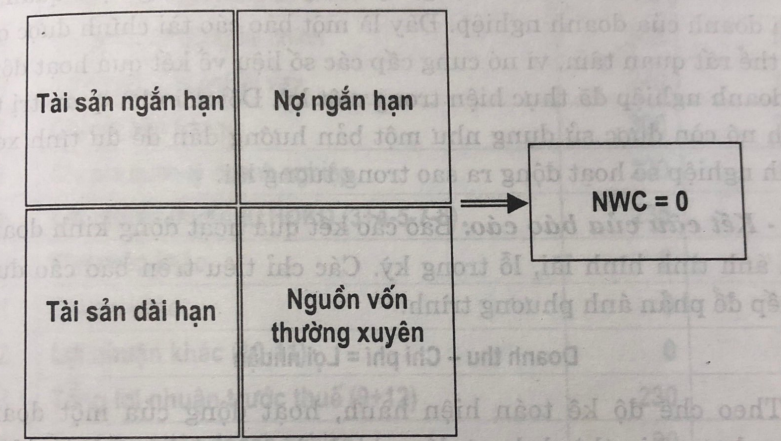

- Trường hợp 3: Nếu tài sản lưu động bằng nợ phải trả ngắn hạn, hay nguồn vốn thường xuyên bằng giá trị tài sản cố định thì vốn lưu động thuần sẽ có giá trị bằng không.

Cách tài trợ này cho thấy, chỉ có tài sản cố định được tài trợ bằng nguồn vốn dài hạn, còn tài sản lưu động được tài trợ bằng nguồn vốn ngắn hạn. Trường hợp này cũng không tạo ra được tính ổn định trong hoạt động sản xuất kinh doanh của doanh nghiệp, đặc biệt đối với những ngành có tốc độ quay vòng vốn chậm.

Nguồn: Giáo trình Tài chính doanh nghiệp, NXB Tài chính

Đánh giá chung

- Với mỗi doanh nghiệp tại các thời điểm khác nhau thì cách thức tài trợ tài sản lưu động cũng sẽ khác nhau.

- Tuy nhiên qua xem xét mối quan hệ trên đây cho phép nhà quản trị đánh giá được tình hình tài trợ tài sản lưu động của doanh nghiệp, trên cơ sở đó sẽ có những điều chỉnh và lựa chọn chính sách tài trợ vốn lưu động thích hợp cho doanh nghiệp.

(Tài liệu tham khảo: Working Capital (NWC), Investopedia; Giáo trình Tài chính doanh nghiệp, NXB Tài chính)

Cùng chuyên mục

Cùng chuyên mục

Top 500 doanh nghiệp tư nhân lớn nhất việt nam

ACV là gì và có vai trò như thế nào trong ngành hàng không Việt Nam?

ACV là viết tắt của Airports Corporation of Vietnam tên giao dịch quốc tế của Tổng công ty Cảng hàng không Việt Nam - CTCP trên cơ sở hợp nhất 3 tổng công ty. ACV được giao quản lý, điều phối hoạt động và đầu tư khai thác toàn bộ hệ thống 22 cảng hàng không trên toàn lãnh thổ Việt Nam bao gồm 9 sân bay quốc tế và 13 sân bay nội địa.

Chứng khoán Vietcap là gì? Công ty CP Vietcap uy tín không? Có nên mở tài khoản tại chứng khoán Bản Việt không?

Công ty CP Vietcap đứng vị trí 196 trong danh sách 500 doanh nghiệp tư nhân lớn nhất Việt Nam. Chứng khoán Vietcap là gì? Công ty CP Vietcap uy tín không? Có nên mở tài khoản tại chứng khoán Bản Việt không?

Công ty TNHH Thương mại và Công nghiệp Mỹ Việt kinh doanh gì? Tấm lợp Olympic có tốt không?

Công ty TNHH Thương mại và Công nghiệp Mỹ Việt đứng ở vị trí số 195 trong danh sách 500 doanh nghiệp tư nhân lớn nhất Việt Nam. Công ty TNHH Thương mại và Công nghiệp Mỹ Việt kinh doanh gì? Tấm lợp Olympic có tốt không?